- Zwei Wochen nach dem Brexit-Votum, schaffte der S&P am Freitag als Reaktion auf einen starken Arbeitsmarktbericht ein Closing nur noch einen einzigen Punkt entfernt (@2.129) vom All-Time-High-Close. Letztmalig legte der Index vor 285 Handelstagen ein ATH zum Closing hin. Ein starker Arbeitsmarktbericht bedeutet, dass die Fed wohl vielleicht doch in diesem Jahr noch an der Zinsschraube dreht. Was bisher das größte Schreckensgespenst der Aktienmärkte war, stellte sich zumindest am Freitag als Haupttreiber nach oben heraus. Seltsam! Wir dürften gespannt sein, ob die gestiegene Wahrscheinlichkeit eines „hikes“ nicht doch in den nächsten Tagen zum Belastungsfaktor wird. In der Vergangenheit war es nicht selten der Fall, dass der Aktienmarkt ein bisschen braucht, um die Sachen richtig zu interpretieren.

- Nun, jetzt befinden wir uns also wieder mal an genau der Widerstandszone im S&P, die der Index seit Herbst 2014 nicht überwinden konnte. Jeder fragt sich natürlich, ob es diesmal nach oben weitergeht, oder ob wir zum einundvierzigsten Mal an dieser Schallmauer scheitern. Von 500 Aktien im Index, schlossen am Freitag 497 Aktien im Plus. Höher lag dieser Wert nur am 11. August 2011, als wir ebenfalls innerhalb eines stark angeschlagenen Aktienmarktes (dem damaligen Crash in der Euro-Krise), eine starke Gegenbewegung nach oben hinlegten. Im September 2011 folgten dann neues Verlaufstief.

Auf Wochenbasis legte der S&P um insgesamt 1,3% zu, während wir in Europa trotz des starken Freitags eine negative Bilanz hinlegten (wtd Dax & EuroStoxx jeweils -1,5%). Für mich ist es kaum vorstellbar, dass sich die globalen Aktienmärkte von dem derzeitigen Eigenleben der Amis anstecken lassen. Während der S&P nur 0,04% unter seinem ATHs handelt, sieht es im Rest der Welt wie folgt aus: Griechenland -92%, Japan -61%, China -51%, Frankreich -40%, Deutschland -22%. Ist das bullisch??? - Die Volatilität gemessen am VIX fiel am Freitag um -10,4% auf 13,22. In den letzten zwei Wochen sank die Vola um sage und schreibe 47%. Dass ist der stärkste Rückgang der jemals innerhalb von zwei Wochen gemessen wurde. Im aktuellen angespannten Marktumfeld herrscht auf Seiten der Aktienmarktteilnehmer demnach absolute Sorglosigkeit. Kaum einer sieht sich dazu veranlasst, seine Downside-Risiko abzusichern.

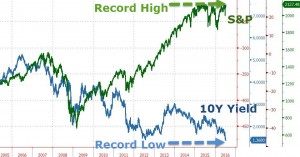

- Wir haben nun eine in der Geschichte der Kapitalmärkte einmalige Situation. Niemals zuvor befanden sich die maßgeblichen Aktienindizes an der Wall Street auf ihren Allzeithochs (S&P Kursgewinnverhältnis @18x!), während gleichzeitig die Renditen der amerikanischen Staatsanleihen neue Allzeittiefs verzeichneten. Niemals!

Quelle: Zerohedge, Bloomberg

- Diese Divergenz bzw. Abkopplung hat einen Breaking-Point erreicht. Was Sie über die angeblichen Vorteile der niedrigen Zinsen/Renditen in Analysen und den MSM auch immer hören, wir alle sollten ein Interesse an steigenden Renditen haben. Steigende Renditen am Anleihemarkt implizieren in einem Fiat-Geldsystem steigende Erwartungen in Punkto BIP-Wachstum und Inflation. Sie signalisieren eine gesunde Nachfrage nach Geld sowie ein Umfeld steigender Unternehmensgewinne. Unser Problem, Staatsanleihen sinken mit jedem Handelstag weiter und jagen ein Rekordtief nach dem anderen. Was sagt uns das???

„Credit anticipates, equity confirms“, ist eine Weisheit, die man mir vor Jahren in meiner Zeit auf dem Trading Floor als erstes eingetrichtert hat. Der Anleihemarkt hat langfristig immer recht! Sollte dies auch im aktuellen Zyklus der Fall sein, dann erwartet uns eine riesige globale Deflationswelle. Davon werden sich auch die amerikanischen Aktienmärkte nicht abkoppeln können. Das bedeutet, uns erwartet an den Aktienmärkten stark steigende Vola und riesige Downside. Liegt der Anleihemarkt mit dem was er mit den niedrigen Renditen impliziert richtig, ist der Bullenmarkt und die Phase der niedrigen Volatilität bei den Dividendentiteln vorbei. - Es könnte doch aber sein, dass der Bondmarkt falsch und der Aktienmarkt richtig liegt, mögen einige einwenden. Könnte sein, sage ich. Wäre das der Fall, dann stiegen die Renditen bald und wir dürfen uns freuen, dass die Konjunktur wieder läuft und dem Aktienmarkt nicht das gleiche Schicksal widerfährt wie 2000 oder 2008/2009.

Egal in welche Richtung, diese historische Divergenz wird sich sehr bald entladen. Mit jedem neuen Tag, an dem wir alle an der Börse versuchen zu bestehen, kommt die Entscheidung näher, an dem wir erfahren, welches der beiden Lager brutal falsch liegt. Eines wird es dann episch zerreißen. Meine Meinung darüber, welches der beiden Seiten das sein wird , kennen Sie.

Die Analysten der Deutsche Bank sehen es wohl ähnlich. Sie wurden am Wochenende mit der Aussage zitiert: „We can’t think of a time the S&P was more disjointed from everything.“ - In dieser Woche startet inoffiziell die Earnings Season für Q2. Alcoa (AA) wird heute nach Börsenschluß den Reigen eröffnen. Im Laufe der Woche veröffentlichen 30 Unternehmen ihre Quartalszahlen, inklusive 13 Unternehmen im S&P. Wir dürfen gespannt sein, ob es das 5 Quartal in Folge sein wird mit negativen Gewinnwachstum im S&P.

- Am Freitagabend wurde gemeldet, dass die Exporte Finnland’s im Mai im Vergleich zum Vorjahreszeitraum um 7% gefallen sind. Im Zeitraum Januar bis Mai, sind die Exporte um 8% eingebrochen.

- Nach dem deutlichen Wahlsieg Abes in Japan und den positiven US-Vorgaben vom Freitag, legt der Nikkei heute kräftig zu (aktuell +4,5%). Auch die restlichen Märkte in Fernost präsentieren sich sehr freundlich. EUR/USD stabil @1,1043, Gold leicht im Minus. USD/JPY @101,49.