- Die Entscheidung der OPEC vom Freitag, keine neuen Fördergrenzen festzulegen, blieb auch gestern das große Thema an den Märkten. Die Sorge wächst, dass der Preisrutsch in der Welt der Rohstoffe (nicht nur bei Öl, auch Kupfer, Eisenerz usw.) zum Problem für die Bilanzen vieler Unternehmen wird. Es geht jetzt nicht mehr so sehr um Gewinnprognosen, sondern schlichtweg darum, ob diverse Unternehmen zukünftig ein Solvenz-Problem haben.

Bezeichnend war gestern die Bekanntgabe des Bergbaukonzerns Anglo American. Der Gigant wird einen brutalen Stellenabbau durchführen. Von insgesamt 135.000 Angestellten, werden 85.000 (!!!) gehen müssen. Die Dividendenzahlung wird ausgesetzt. Der SXPP Mining Index verlor daraufhin 6,5%. - Der S&P Index schloss zwar nicht am Tagestief (2.052), aber dafür genau auf der wichtigen Unterstützung 2.063, das entspricht der 200 Tagelinie. Mehrere Rallye-Versuche scheiterten gestern an fehlenden Anschlusskäufen.

Der Dax hat nun seine „No-Limit-Drahi“-Gewinne komplett abgegeben und handelt auf den Tiefs der Terroranschläge von Paris. - Trotz allem merkt man, dass da draußen immer noch eher eine Art „rally anxiety“ herrscht. Der Angst, die Jahresendrallye zu verpassen. Diese Angst ist größer, als bei einem brutalem Rutsch wie im August & September nach unten dabei zu sein. Das ist gut für Aktienbären wie mich. Nur wenn die meisten Marktteilnehmer einknicken und negativ gestimmt sind, ist die Grundvoraussetzung für eine „Santa-Rally“ überhaupt erst erfüllt.

Ich bleibe dabei. Wir haben es hier mit einer Mega-Top-Bildung am Aktienmarkt zu tun. Der Bullenmarkt der letzten Jahre befindet sich in seinen letzten Zügen. Die Charttechnik schreit es geradezu heraus, dass die Gefahr fallender Aktienkurse riesig ist. Die Stochastik (MACD, RSI), alles um Gleitende Durchschnitte (z.B. Aktien unter ihrem 200MA), Trendkanäle, fallende Bondpreise bei den amerikanischen Ramsch-Anleihen im Vergleich zum S&P, ….das alles und noch viel mehr verdeutlicht dies. Es bleibt jedem freilich selbst überlassen, diese Entwicklung in der Charttechnik erst zu nehmen, oder auch nicht. Man muss dafür übrigens auch kein Fan dieser Zunft sein. Die aktuellen Formationen erinnern an die Top-Bildung der Jahre 2000 und 2007/08. Der Rest ist Geschichte. - Die meisten Marktteilnehmer mit denen ich spreche, können sich auch überhaupt nicht vorstellen, dass die Fed nächste Woche erstmals seit fast einer Dekade an der Zinsschraube dreht. Es kann nicht sein, was nicht sein darf, so unterm Strich meist die Argumentation. Oh doch, der „hike“ wird kommen. Ein Blick auf die ganz kurzen amerikanischen Staatsanleihen zeigt, was uns bevorsteht. Die Renditen der 3 Month T-Bills explodieren förmlich nach oben und handeln jetzt mit 0,27% so hoch wie seit 7 Jahren nicht mehr. Zwei Tage nach der Fed, am 18.12, liegt übrigens der letzte große Optionsverfall in diesem Jahr. Das könnte nächste Woche so brutal und spannend, wie schon lange nicht mehr werden.

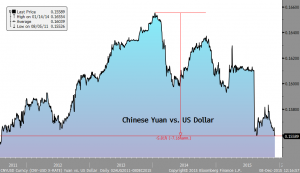

- China mischt im Währungskrieg kräftig mit und wertet den Yuan gegen den USD weiter ab. Wir befinden uns im Währungspaar auf dem niedrigsten Niveau seit August 2011.

In der Nacht kamen Zahlen. Die Produzentenpreise fielen annualisiert im November um 5,9%. Verbraucherpreise stiegen +1,5%.- Bitcoin steigt um 5% und knackt die Schallmauer von 400$ (380€)

- Die deutschen Exporte sind im Oktober überraschend kräftig gefallen. Sie sanken um 1,2% zum Vormonat. Die Importe fielen um 3,4% zum Vormonat.

Morning Comment 09.12.2015

Sie befinden sich hier:

- Start

- Morning Comment

- Morning Comment 09.12.2015